Шведська фінтех-компанія Klarna, один зі світових лідерів у сфері «купуй зараз, плати потім», у вівторок, 2 вересня, запустила своє довгоочікуване первинне публічне розміщення акцій (IPO). Компанія планує залучити до $1,46 мільярда при ринковій оцінці близько $14 мільярдів. Про це пише WSJ.

Деталі розміщення

Акції Klarna будуть розміщені на Нью-Йоркській фондовій біржі (NYSE) під тікером KLAR. Ціновий діапазон встановлено на рівні $35−37 за акцію.

Інвесторам буде запропоновано 34,3 мільйона акцій, з можливістю додаткового розміщення ще 5,1 мільйона. Варто зазначити, що сама компанія продасть лише близько 5,6 мільйона акцій для залучення капіталу. Решту, переважну частину, продаватимуть чинні акціонери, які прагнуть зафіксувати прибуток.

Стратегія зростання та партнерства

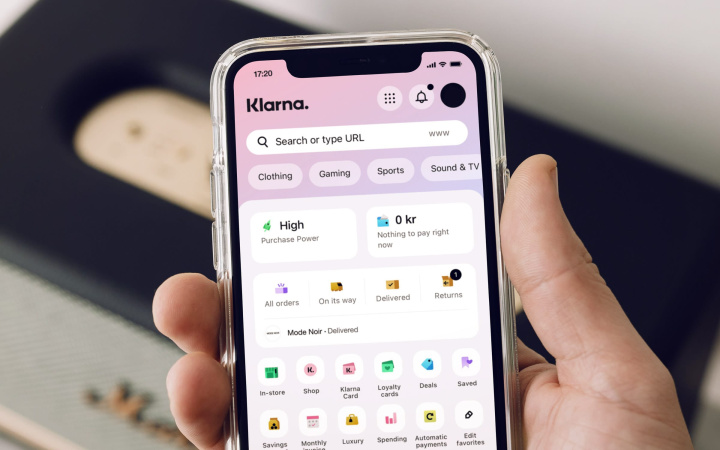

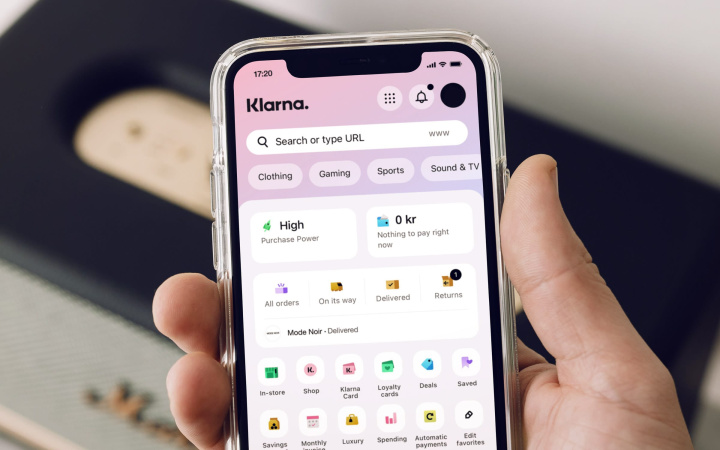

Klarna, найбільш відома як провайдер послуги «купуй зараз, плати потім», активно трансформується у повноцінний банк, нещодавно запустивши в США дебетову картку у партнерстві з Visa.

Компанія демонструє стрімке зростання, залучивши 202 000 нових продавців за останній рік. Klarna зміцнює свої позиції на ринку США, який є для неї найбільшим. Нещодавно вона стала ексклюзивним провайдером для ритейл-гіганта Walmart, а також запустила свої послуги на eBay. Загалом компанія обслуговує близько 111 мільйонів активних споживачів та 790 000 продавців.

Контекст IPO

Анонс IPO відбувся через кілька місяців після того, як компанія у квітні призупинила свої плани через ринкову невизначеність, спричинену торговельною політикою адміністрації Трампа. Поточний вихід на біржу свідчить про повернення впевненості як у самої компанії, так і в ринку загалом.